Зарегистрироваться

Для небольшого предприятия есть три варианта: ИП, ООО или самозанятость.

Выбирайте ИП, когда:

- вы планируете работать в одиночку;

- вы не планируете масштабироваться;

- вы не планируете продавать компанию;

- вы не хотите вести сложную бухгалтерскую отчётность;

- вы готовы отвечать по всем рискам личным имуществом;

- вы собираетесь продавать простые товары — одежду, бижутерию, предметы интерьера и аксессуары.

Стоит остановиться на ООО, если:

- у компании может быть один или несколько партнёров по бизнесу;

- возможно, у компании долгое время не будет продаж;

- вы планируете привлекать инвестиции или брать кредиты на развитие компании;

- вы планируете увеличивать масштабы бизнеса и доход;

- у вас будет товар, по которому могут быть претензии (например, продукты с небольшим сроком годности и электроника по гарантии);

- вы хотите иметь возможность легко и быстро продать интернет-магазин.

Вам подойдет самозанятость, если:

- вы работаете в одиночку и не собираетесь нанимать сотрудников;

- вы не используете другие налоговые режимы или можете от них отказаться;

- вы планируете продавать товары собственного производства;

- вы не планируете перепродавать чужие товары, товары с обязательной маркировкой.

Выбрать систему учёта

Интернет-магазин может работать на упрощённой (УСН) или общей (ОСН) системе налогообложения. Какую выбрать, зависит от вида деятельности и размера доходов.

Выбирайте УСН «от доходов», если вы ежемесячно тратите не более четверти от дохода. Этот режим подойдёт тем, для кого интернет-магазин — дополнительный источник прибыли, а также тем, у кого небольшой оборот — например, если вы продаёте аксессуары или косметику ручной работы. Налоговая ставка составляет 6%, но может быть и ниже в зависимости от региона.

Выбирайте УСН «доходы минус расходы», если вы ежемесячно тратите много денег: на зарплату сотрудникам, аренду склада, закупки и поддержку сайта. В этом случае налоговая ставка варьируется от 5 до 15% в зависимости от региона.

Выбирайте ОСН, если в штате вашего интернет-магазина больше 100 наёмных сотрудников, а ваш годовой доход может превышать 150 млн ₽. Для таких крупных компаний ОСН — единственный возможный вариант. Обычно это большие интернет-магазины с широким ассортиментом, торгующие как в розницу, так и оптом.

Также эта система подойдёт тем, кто закупает товар за границей — только по ней получится возместить уплаченный при растаможке НДС. Но при этом на ОСН больше сложностей с бухгалтерской отчётностью — нужно вести книгу учёта доходов, расходов и хозяйственных операций, а также вовремя предоставлять её в ФНС.

Настроить оплату за заказы

Какую систему оплаты выбрать, зависит от того, как вы планируете получать деньги за товар — онлайн или при получении заказа. В зависимости от этого выберите подходящие виды оплаты и подключите эквайринги.

Интернет-эквайринг

Эквайринг — это приём безналичной оплаты от клиентов с пластиковых карт, электронных кошельков и бесконтактных платежей.

Банковские карты. Предпринимателю нужно договориться с банком, установить терминал и платить банку ежемесячную комиссию. Напрямую с платёжными системами договариваться не надо — все платежи будут проходить через банк. Лучше выбрать эквайринг, который работает с популярными картами — Visa, Maestro, Mastercard и «Мир».

Электронные деньги. Оплата через электронный кошелёк проходит быстрее, чем через карту, но за это платёжная система, например, «Яндекс. Деньги» или Qiwi, берёт комиссию величиной от 0,5 до 5%.

Системы Apple Pay и Google Pay. Это один из самых удобных способов оплаты для клиента — чтобы перевести деньги за товар, ему достаточно использовать Touch ID. Но для предпринимателя поддержка этих платформ влечёт за собой траты, ведь Apple и Google нужно отчислять комиссию.

Торговый эквайринг

Торговый эквайринг полезен, если вам нужно, чтобы клиенты рассчитывались за заказ после получения. Например, когда они забирают покупку из постамата или её доставляет курьер.

Подключить онлайн-кассу

Онлайн-касса помогает соблюдать 54-ФЗ, не бояться штрафов и проверок налоговой. Магазинам, которые продают товары самовывозом или получают оплату за заказы через курьеров, нужна физическая онлайн-касса. Если расчёты происходят только онлайн, хватит облачной кассы — например, МТС, OFD или Эвотор.

Федеральный закон «О применении контрольно-кассовой техники».

Есть и исключения, когда касса не нужна.

1. Интернет-магазины, которые работают только с юрлицами, например, ИП или организациями. В этом случае оплата идёт по безналу и необходимости в онлайн-кассе нет.

2. Магазины, в которых оплата принимается переводом через Почту России.

3. Интернет-магазины, в которых продаются предметы народных промыслов. Например, если вы расписываете тарелки под гжель и продаёте их.

4. Интернет-магазины, созданные при религиозной организации и продающие предметы, связанные с религией.

5. Магазины, в которых оплату за заказы получают от курьерской службы — курьер отдаёт заказ клиенту и получает от него наличные, после чего курьерская компания переводит деньги на расчётный счёт интернет-магазина.

Соблюдать документооборот

Выдавать чеки

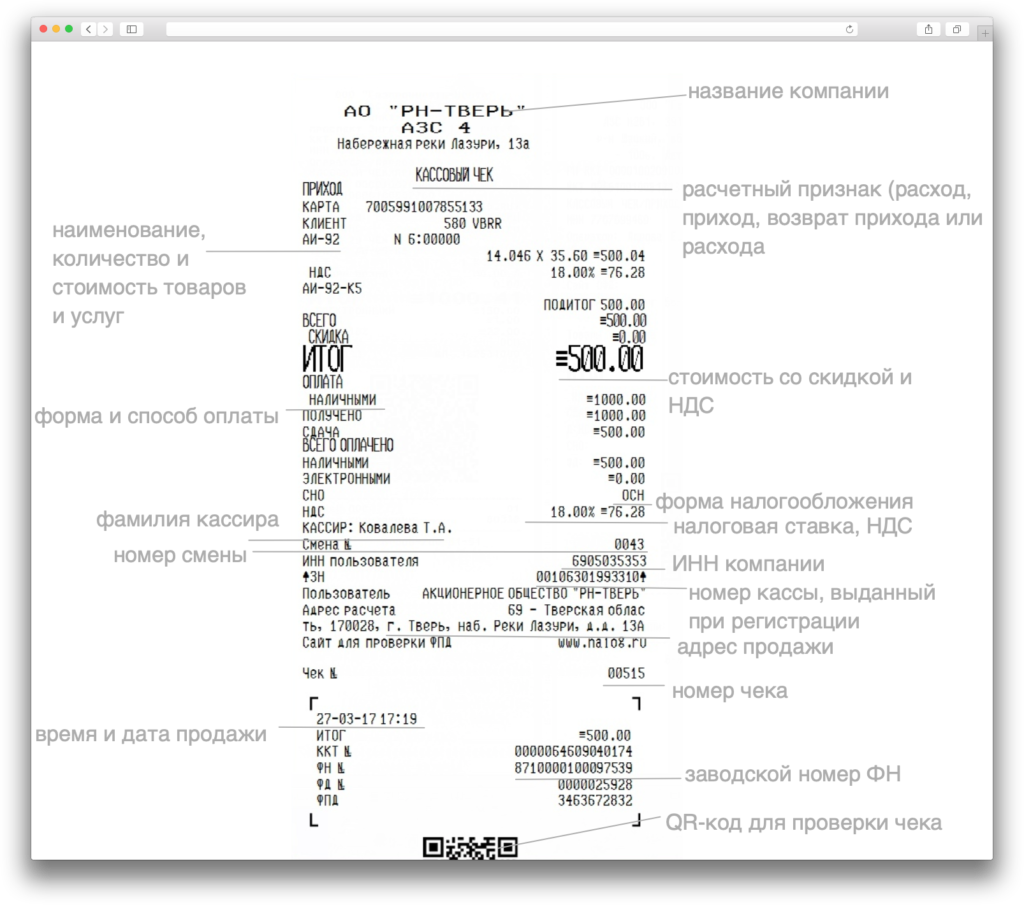

Согласно требованиям 54-ФЗ, фискальный документ покупатель должен получить не позднее 5 минут после того, как оплатил покупку.

Бумажный чек. Если клиент платит за товар при получении, нужен бумажный чек, независимо от формата платежа (наличные, банковская карта или электронные деньги).

Например, бумажные чеки нужно выдавать:

- если заказ доставляет курьер, и клиент планирует расплатиться при получении — в этом случае курьер должен воспользоваться мобильной кассой;

- если клиент хочет забрать заказ из магазина, чек нужно выдать после получения оплаты и передачи товара.

Электронный чек. Если заказ оплачен онлайн, нужно выдать электронный чек. Его формируют сразу после покупки и отправляют на электронную почту или мобильный номер, который указал клиент при оформлении заказа.

Электронный чек может выслать и сама онлайн-касса, если у неё есть такая опция.

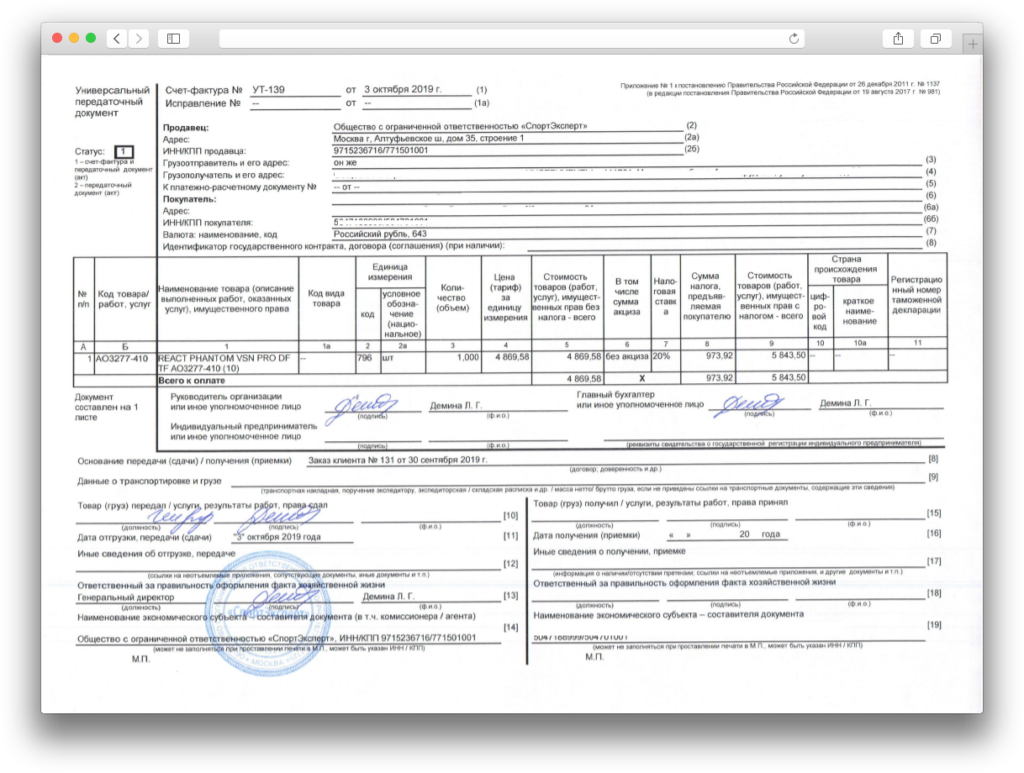

Выдавать накладные

Помимо чека покупателю передают накладную. По закону её нужно выписать, если вы продали товар компании, которая расплатилась с вами по безналу. Но на практике накладные принято выдавать и физлицам.

Сдавать отчётность

Как и любой предприниматель, владелец интернет-магазина должен сдавать отчётность. Сделать это можно разными способами — вести бухучёт самому, нанять бухгалтера в штат или на аутсорс, а также подключить облачную бухгалтерию.

Самостоятельный бухучёт подойдёт, если вы хотите сэкономить на оплате услуг бухгалтера или автоматического сервиса. Но в этом случае придётся следить за всем самостоятельно — вбивать все данные, необходимые для формирования отчётности, проверять и подписывать документы.

Бухгалтер в штате — самый дорогой вариант. Он оправдан, если у вас большой оборот, и вы ежедневно работаете с большим количеством документов.

Бухгалтерия «на удалёнке» подойдет тем, кто ведёт деятельность периодически и не закупает много товара. Стоимость услуг бухгалтера в этом случае — от 8 000 до 10 000 ₽.

Услугу онлайн-бухгалтерии предлагают многие банки — для этого нужно просто выбрать тариф и открыть расчётный счёт в банке и подключить облачную бухгалтерию. К тому же, это один из самых выгодных вариантов — поддержка такого сервиса обойдётся в 300-500 ₽ в месяц.

Коротко

- Интернет-магазин можно зарегистрировать как ИП, ООО или оформить самозанятость. Что выбрать, зависит от объёма продаж, типа товаров и планов по развитию.

- После регистрации надо определиться с системой налогообложения — УСН или ОСН. Что выбрать, зависит от размера выручки.

- Самые популярные способы оплаты заказов — это карты Visa и Mastercard, а также платёжные системы «Яндекс. Деньги» и Qiwi.

- Чтобы легально продавать товары через интернет-магазин, нужно подключить онлайн-кассу — физическую или облачную.

- После оплаты заказа клиенту нужно выдать чек и накладную. В ином случае вас могут ждать штрафы.

- Предпринимателю нужно сдавать отчётность. Можно делать это самому, подключить бухгалтерский сервис или нанять бухгалтера — в штат или на аутсорс.