О том, как важно для бизнеса правильно и достоверно отражать все факты хозяйственной деятельности и организовать качественное ведение бухгалтерского учета в компании, мы уже упоминали ранее в статье. В частности, это касается учета кредиторской задолженности: суммы обязательств перед контрагентами должны своевременно сверяться, отражаться на бухгалтерских счетах и погашаться. Если этого не делать, предприниматели рискуют столкнуться с неприятными последствиями в виде подпорченной репутации, претензий партнеров, судебных исков и банкротства. К слову, для предпринимателя немаловажно отслеживать не только суммы, но и структуру кредиторской задолженности, а еще — в некоторых случаях ее списывать. Обо всем по порядку мы и расскажем далее.

Кредиторская задолженность — какая бывает?

Любой бизнес требует вложений. Так, для полноценного развития и непрерывного функционирования компания постоянно использует различные ресурсы: человеческие, материальные, денежные. Для покрытия одних потребностей бизнес нанимает новых работников, других — закупает сырье и оборудование, третьих — привлекает кредиты и займы. Помимо этого, предпринимателю необходимо вовремя рассчитываться с бюджетом по налогам и страховым взносам, оплачивать коммунальные счета и нести прочие необходимые расходы.

Так, например, для запуска производства новой партии продукции поставщик в рамках заключенного договора поставил материалы, а компания приняла их. После этого у компании возникает обязательство оплатить принятый товар в установленный договором срок. Иными словами, возникает кредиторская задолженность перед контрагентом на сумму, равную стоимости принятого товара.

У предпринимателя также возникнет кредиторская задолженность перед клиентом, если ему поступят денежные средства в счет аванса за предстоящую поставку товара.

Таким образом, кредиторская задолженность может быть классифицирована по видам контрагентов, перед которыми она возникает. Это могут быть:

- поставщики, подрядчики и исполнители;

- клиенты;

- налоговая (по налоговым расчетам);

- фонд социального страхования (по страховым взносам, оплате листов нетрудоспособности и прочих социальных выплат);

- работники;

- учредители;

- кредиторы.

Кредиторская задолженность отражается на бухгалтерских счетах 60, 62, 68, 69, 70, 71, 73, 75, 76 в соответствии с Планом счетов бухгалтерского учета, утвержденным Приказом Минфина РФ от 31.10.2000 № 94н, и отражается в строке 1520 бухгалтерского баланса в соответствии с п. 73 Приказа Минфина РФ от 29.07.1998 № 34н. Одно из главных правил ее признания заключается в том, что суммы задолженности должны сверяться с контрагентами и быть тождественными. Так, необходимо своевременно подписывать акты сверки взаиморасчетов, чтобы быть в курсе всех текущих денежных обязательств компании.

Кредиторская задолженность может стать просроченной, если вовремя не расплатиться с поставщиком за товар, что грозит предпринимателю претензиями и штрафными санкциями. Она также может быть нормальной, сомнительной или безнадежной — в зависимости от вероятности ее погашения, а по сроку погашения — краткосрочной или долгосрочной.

Компании и предприниматели обязаны проводить инвентаризацию кредиторской задолженности в случаях, установленных п. 27 Приказом Минфина РФ от 29.07.1998 № 34н — например, перед составлением годовой бухгалтерской отчетности или при смене материально ответственных лиц.

Когда списывают кредиторку?

Кредиторская задолженность может стать невостребованной, если по истечении срока исковой давности кредитор не потребовал вернуть долг, и тогда ее можно списать.

Случаев, когда это можно сделать, несколько — их перечислим ниже:

- уже упомянутый случай истечения срока исковой давности. Он определяется в соответствии со статьей 196 ГК РФ — в общих случаях это 3 года, но существуют исключения и нюансы;

- ликвидация кредитора (ст. 63, 64.2, 419 ГК РФ);

- исключение кредитора из ЕГРЮЛ по причине признания недействующим юридическим лицом в соответствии со ст. 64.2 ГК РФ, ст. 21.1 Федерального закона от 08.08.2021 № 129-ФЗ;

- кредитор простил долг (ст. 415 ГК РФ);

- прекращение обязательства по не зависящим от сторон причинам в соответствии со ст. 416 ГК РФ.

Точка отсчета срока исковой давности определяется в соответствии с п. 2 ст. 200 ГК РФ — после завершения срока исполнения обязательства по оплате.

Так, например, договором установлена обязанность по оплате услуг в течение 10 рабочих дней. Если компания не оплатит их в этот срок, задолженность просрочится и начнется отсчет срока исковой давности. В случае оплаты товара по счету необходимо погасить долг в течение указанного на нем времени.

На практике встречаются случаи, когда счетом или договором не установлен срок оплаты обязательств: тогда отсчет срока исковой давности начнется с того момента, когда кредитор потребует погасить долг. Подписание акта сверки, в котором компания признает наличие задолженности, также является основанием для начала отсчета данного срока.

Срок исковой давности может приостанавливаться или прерываться — в спорных ситуациях предпринимателю может потребоваться помощь грамотного юриста.

Как оформить?

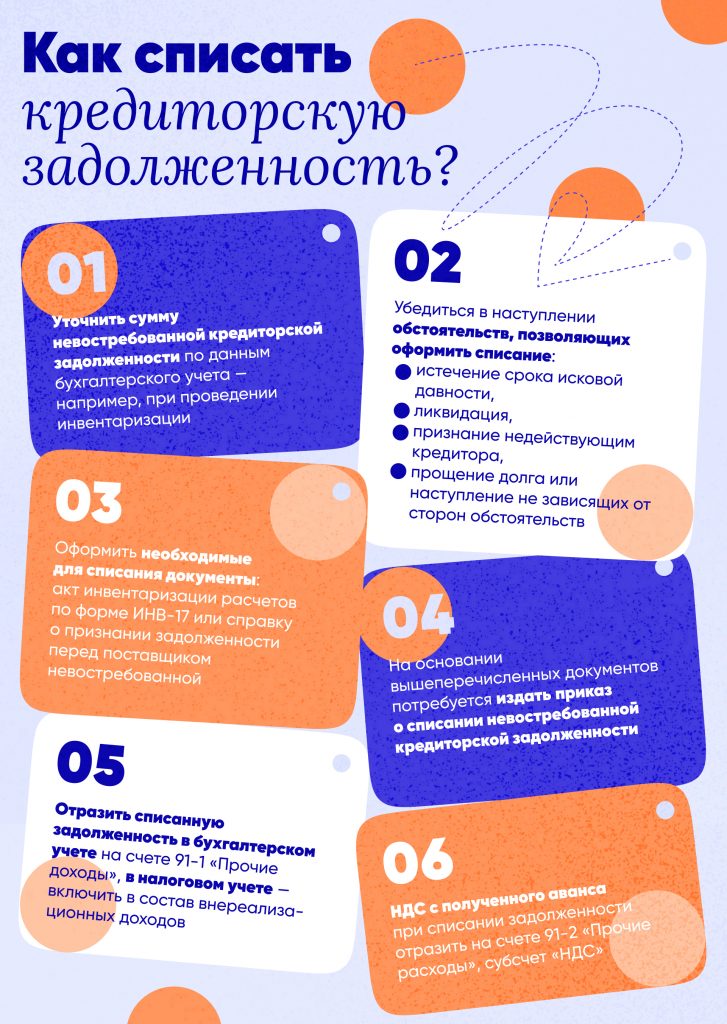

Невостребованная кредиторская задолженность списывается после проведения инвентаризации или истечения срока исковой давности с обязательным оформлением инвентаризационной комиссией (ответственным сотрудником) одного из следующих документов:

- акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (унифицированная форма ИНВ-17);

- справка о признании задолженности перед поставщиком невостребованной — при этом указываются реквизиты договора и первичных документов, сумма, наименование контрагента, основание).

После этого компанией издается приказ о списании невостребованной кредиторской задолженности — в нем также необходимо указывать реквизиты договора и первичных документов, сумму, наименование контрагента и основание.

Стоит отметить, что задолженность списывается в том отчетном периоде, на который приходится истечение срока исковой давности или внесение записи об исключении кредитора из ЕГРЮЛ. Ее сумма отражается в составе дохода и подлежит налогообложению — не забудьте правильно отразить это в бухгалтерском учете.

Списание кредиторской задолженности оформляется проводкой: Дебет 60 (62, 66, 67, 70, 71, 76–4) Кредит 91–1.

В отдельных ситуациях, когда получен аванс от заказчика и начислен НДС, а задолженность подлежит списанию, сумма НДС относится на прочие расходы: Дебет 91–2 Кредит 62 (76) субсчет «НДС».

В налоговом учете списанная кредиторская задолженность включается в состав внереализационных доходов на основании п. 18 ст. 250 НК РФ, за исключением случаев списания задолженности по уплате налогов, пеней, штрафов, взносов по решению Правительства РФ.

Контроль над суммой кредиторской задолженности и ее структурой лучше доверить опытному бухгалтеру ввиду многообразия регулирующих нормативных документов. Если ведете бухгалтерский учет самостоятельно, не забывайте своевременно обращаться за консультациями к специалистам, чтобы избегать спорных ситуаций.