Специальные налоговые режимы — особые системы налогообложения, которые предусмотрены Налоговым кодексом (п. 7 ст. 12 НК РФ). При любых изменениях в вашем бизнесе необходимо тщательно отслеживать то, что предлагает государство.

Если разобраться в законодательных проволочках сложно, всегда можно обратиться к профессиональным бухгалтерам и налоговым консультантам. Однако не следует опираться на советы знакомых и сравнивать свою компанию с бизнесом друзей.

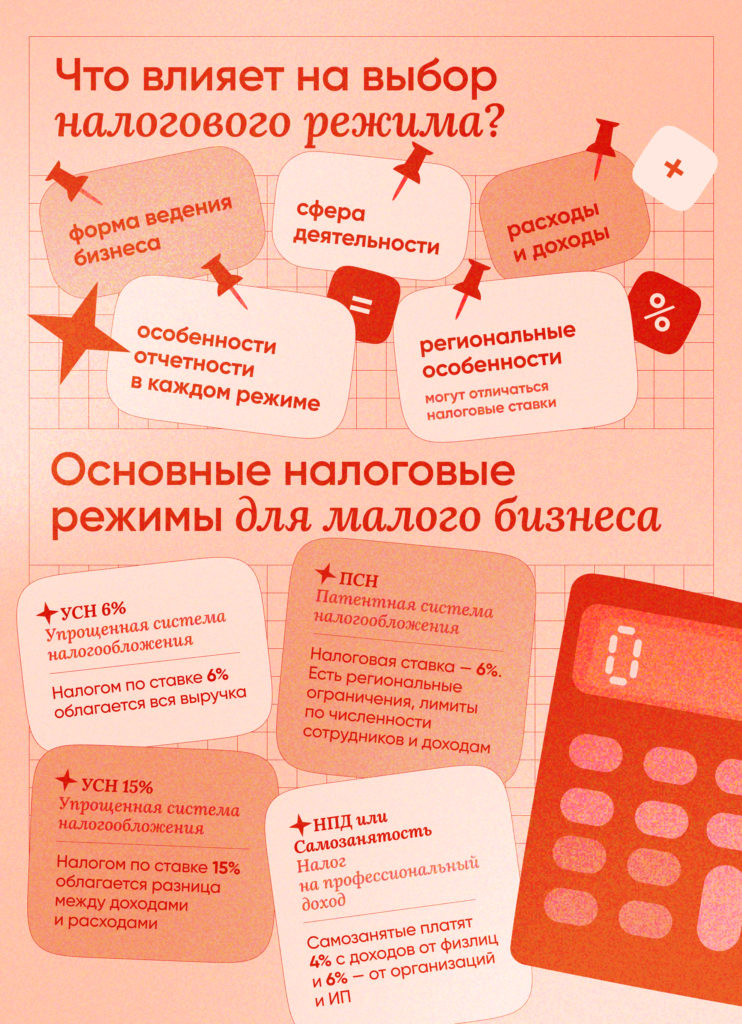

Для начала давайте попытаемся рассмотреть ключевые моменты программ для малого бизнеса, которые существуют сейчас.

Какие варианты есть?

Упрощенная система налогообложения (УСН) — под 6% и 15%

При УСН 15% налог платится с разницы между доходами и расходами, а при УСН 6% им облагаются только доходы. При выборе между двумя этими системами необходимо внимательнее посмотреть, как у вашего бизнеса идут дела.

Для начала нужно провести арифметические расчеты. Если расходы составляют более 60% (то есть у вас низкомаржинальный бизнес и небольшие наценки), выгоднее выбирать УСН 15%. Если же у вас один или несколько сотрудников, компания высокомаржинальная и расходы, соответственно, менее 60%, то лучше применять УСН 6%.

Кроме того, необходимо учесть сопутствующие факторы, в частности:

— Если вы плательщик торгового сбора, налог можно уменьшить на всю сумму, то есть снизить до нуля. При применении УСН 15% снизить налог до нуля невозможно, потому что даже если получился убыток, то сохраняется обязанность уплатить в бюджет минимальный налог — 1% от выручки.

— Как правило, бухгалтерское обслуживание компаний на УСН 6% гораздо дешевле, так как менее трудозатратно.

— Кроме того, при УСН 6% вы можете нести любые расходы, в том числе нецелевые для бизнеса, потому что это не влияет на расчет налога. ФНС интересуют только ваши доходы.

Патентная система налогообложения (ПСН)

Этот режим доступен только для ИП. Уплатой налога станет покупка патента — разрешения заниматься конкретным бизнесом на срок от месяца до года. Стоимость патента определяется государством в зависимости от вида деятельности.

Сферы бизнеса, которые могут выбрать ПСН, прописаны в статье 346.43 Налогового кодекса. В частности, патент могут приобрести владельцы ремонтных мастерских, фотоателье, ювелирных лавок, экскурсионных бюро или косметических салонов.

К плюсам можно отнести то, что сумма налога не растет вместе с доходами, а патент можно оплатить с отсрочкой. Кроме того, не нужно сдавать декларации.

Среди недостатков то, что из стоимости патента нельзя «вычесть» обязательные страховые взносы. Помимо этого, есть ограничение по численности сотрудников — не более 15, а также по годовому доходу — не более 60 млн рублей. Не стоит также забывать, что патент придется оплатить, даже если у вас нет дохода.

Самозанятость, то есть налог на профессиональный доход (НПД)

С 2019 года в России введен особый налоговый режим для самозанятых — экспериментальный налог на профессиональный доход. Он предназначен не для предпринимателей, а для тех, кто работает на себя, не нанимает сотрудников по трудовому договору и предлагает клиентам только собственную продукцию. При этом годовой доход от деятельности не должен превышать 2,4 млн рублей.

Если вы самозанятый, вам придется отчислять всего 4% дохода от работы с физлицами и 6% — с юрлицами. Режим подходит также тем, кто сдает квартиры в аренду. Однако стать самозанятым может не каждый специалист. Этот режим недоступен, например, нотариусам, адвокатам и продавцам товаров, которые подлежат обязательной маркировке, в частности лекарств.

Что следует учитывать при выборе налогового режима?

Таким образом, учитывайте форму ведения бизнеса и сферу деятельности. Также посчитайте, какую примерно сумму налога придется платить на каждом режиме, исходя из текущих расходов и доходов. Вместе с тем оцените сложность отчетности на каждом режиме и решите, потребуются ли услуги бухгалтера.