Содержание

Хранить деньги «под матрасом»

Может показаться, что все вокруг уже давно перешли на цифровые способы хранения денег. Однако 36% россиян все еще предпочитают хранить свои сбережения в виде наличных. Этот консервативный метод имеет два больших минуса, которые могут сильно повлиять на благосостояние.

1. Инфляция. По прогнозу Банка России, годовая инфляция в 2022 году составит 18–23%. Это значит, что ваши сбережения, которые хранятся дома, к концу года потеряют почти четверть своей стоимости. То, что в январе вы могли купить за 100 000, к декабрю превратится в 120 000.

2. Безопасность. Хранить дома большие суммы денег, особенно когда для этого нет специального места, — не самая хорошая идея. Каким бы безопасным местом ни был дом, для хранения денег это место с повышенным риском.

Самой консервативной и простой альтернативой хранению наличных может стать депозит в банке. Например, ПСБ предлагает ставку по вкладу до 13,75%, что значительно защитит сбережения от вездесущей инфляции.

Не иметь финансовой подушки безопасности

Почти у 60% россиян сбережения не превышают 100 000 рублей. В случае потери дохода они смогли бы жить на накопления не более трех месяцев. Такая ситуация ставит человека в очень небезопасное положение. Финансовая подушка безопасности должна обеспечить привычный уровень жизни как минимум на шесть месяцев в случае потери прежнего дохода.

Сбережения на черный день — это самый главный приоритет в личных финансах. Сформировать подушку безопасности нужно прежде, чем вы начнете инвестировать, откладывать на пенсию или копить на новый автомобиль. Именно эти сбережения помогут быть устойчивым к непредсказуемым событиям.

Сумма, которую вы сформировали в качестве финансовой подушки безопасности, должна быть максимально ликвидна. Это значит, что в случае форс-мажора вы можете максимально быстро воспользоваться деньгами, поэтому лучше всего подойдут наличные и депозит в банке. А самые неподходящие варианты для сбережений на черный день — ценные бумаги, материальные товары и недвижимость.

Рассчитывать на пенсию

Счастливая и достойная пенсия — какая она? У каждого будет свой вариант, но задуматься о финансовой стороне вопроса нужно как можно раньше. К сожалению, пенсия от государства с трудом покрывает все потребности человека. К тому же она ограничена возрастом, а значит, выйти на пенсию в 45 не выйдет, если вы не работали в государственных органах.

Для того чтобы спокойно отойти от дел, стоит иметь в запасе сумму, которая будет полностью покрывать все потребности. Накопление сбережений для выхода на пенсию — это долгосрочный процесс, и чем раньше приступите, тем больше накопите. Или раньше выйдете на отдых. Все дело в том, что часто наш подход к накоплениям не имеет столь большого горизонта планирования, а в случае с пенсией это десятилетия.

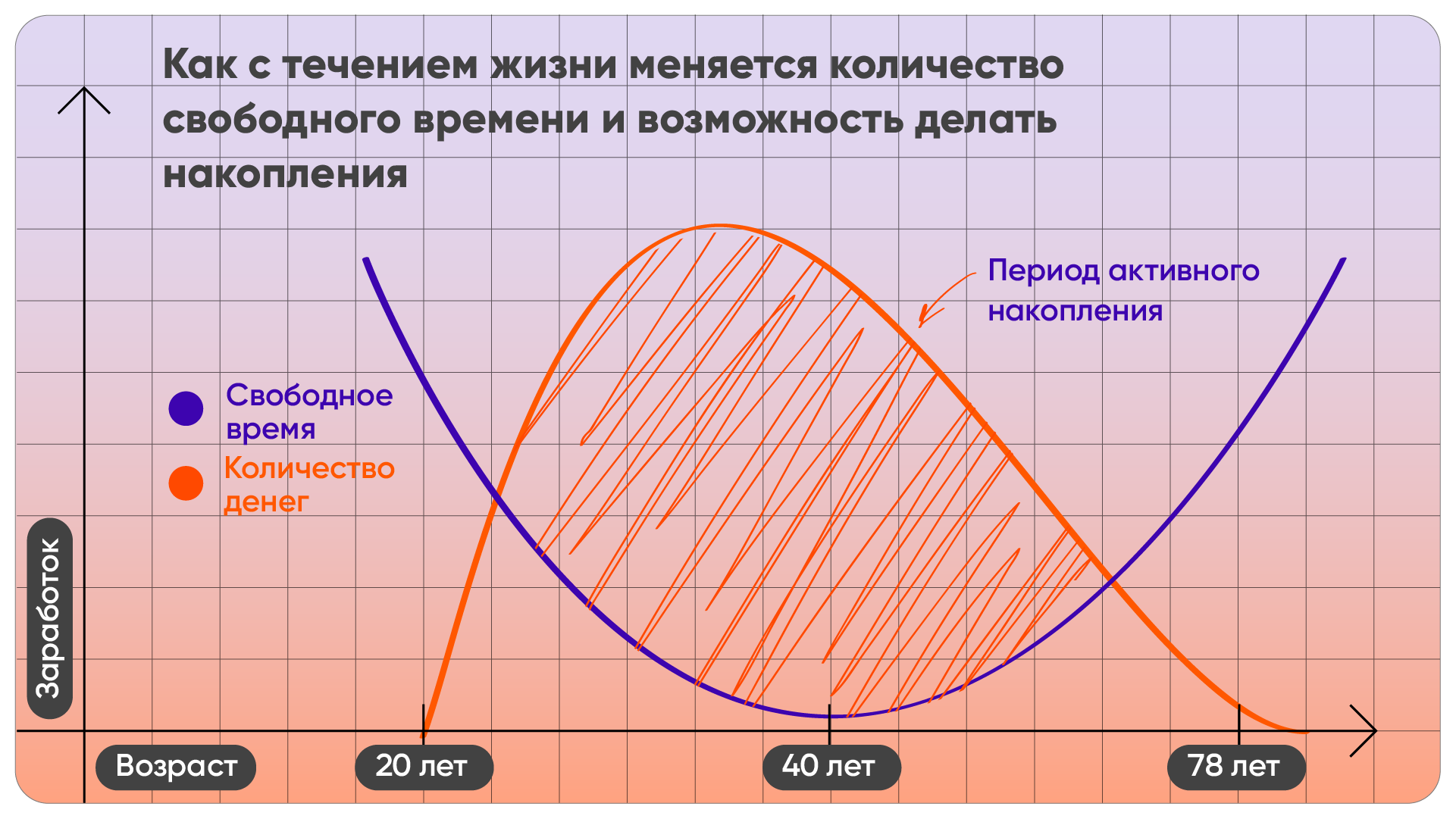

В процессе активной деятельности у человека есть возможность делать сбережения, а свободного времени мало. К моменту выхода на пенсию возможностей для заработка все меньше, свободное же время увеличивается. Поэтому, чтобы сбалансировать эти процессы, начните формировать сбережения, когда для этого есть все условия (подробнее в инфографике).

Игнорировать инвестиционные инструменты

По информации Московской биржи, в январе 2022 года насчитывалось 17 миллионов частных инвесторов, но воспользовались инвестиционными инструментами всего 33%. То есть большая часть россиян никогда не обращалась к инвестициям в ценные бумаги.

Это может быть связано с неверным восприятием рынка ценных бумаг. Он может казаться рисковым, опасным или слишком сложным для непрофессионала. Но на деле для покупки ценных бумаг необязательно быть квалифицированным инвестором и круглосуточно отслеживать биржевые котировки.

Существуют индексные и паевые фонды для инвесторов с разным уровнем риска и горизонтом планирования. Например, средняя доходность Индекса МосБиржи составляет 13,1%, а если инвестировать в долгосрочном периоде, то за десять лет Индекс МосБиржи вырастет в 3,4 раза.

Не иметь горизонта финансового планирования

Как мы уже выяснили в пункте с пенсионными накоплениями, важно иметь горизонт финансового планирования. Любая цель, измеримая в деньгах, должна иметь срок. Это может быть несколько месяцев, а может, и несколько десятилетий. В зависимости от этого будут отличаться и финансовые инструменты.

Например, если вы собираетесь купить автомобиль и рассчитываете сделать это через полгода, то можно воспользоваться срочным вкладом с возможностью пополнения. Если же вы планируете собрать сумму для покупки недвижимости, то можно обратиться к консервативным инвестиционным инструментам, например ETF.

Самый большой плюс долгосрочного планирования — это сложный процент (когда доход по вложениям прибавляется к изначальному депозиту). Так, инвестирование даже небольших сумм в долгосрочном периоде может принести неплохой доход.

Например, инвестируя каждый месяц 5000 рублей под 15% на протяжении 15 лет, вы получите больше 7 150 000 рублей, из которых ваших вложений будет только 1 200 000 рублей. А если увеличить срок инвестирования до 20 лет, то сумма будет равна почти 15 000 000 рублей, при вложениях 1 500 000. Разница в пять лет увеличивает депозит в два раза.